Ratio De Dette Nette

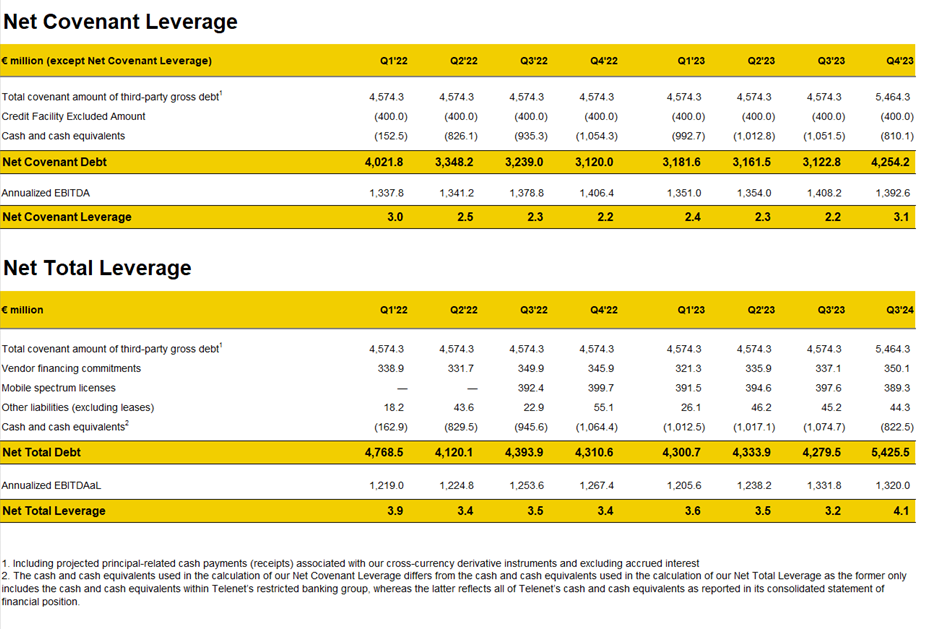

Au 31 décembre 2023, et sous réserve de l'accomplissement de nos obligations de déclaration de conformité correspondantes, les ratios de l'effet de levier total net et de l'effet de levier de l'engagement net étaient de 4,1x et 3,1x par rapport à 3,2x et 2,2x au 30 septembre 2023. L'augmentation de l'effet de levier est conforme à l'intention de Liberty Global d'aligner la structure du capital de Telenet sur celle de Liberty Global à 4-5x Adjusted EBITDAaL.

Pour plus d’informations, nous référons vers notre communiqué de presse financier du T4 2023.